По дорозі з “хмарами”

Цієї весни в Росії проводилась конференція, на котрій розглядались тепер модні питання з теми: «хмарних обчислень» (cloud computing).Поміж багатьох виступів запам'яталась оглядова доповідь про стан нашого ринку і його перспективи. Саме ця доповідь стала популярною серед аудиторії, отримала багато відгуків та спонукала цікаву дискусію: чи варто враховувати як «хмарні», доходи поштових сервісів великих російських контент-провайдерів? Існують два погляди. Компанія Gartner вважає, що твердження «електронна пошта є товаром», і товаром хмарним – не завжди вірно. З іншого боку пошта для корпоративних користувачів на Яндексі, того самого, який нещодавно з помпою дебютував на NASDAQ, мало чим відрізняється (принципами) від реалізації рішення на базі Microsoft Hosted Exchange 2007 на Softcloud. От і зрозумій, де «хмари», а де ні. Адже за даними Softline (презентація голови ради директорів Ігоря Боровикова) електронна пошта займає значну частку (78%) в попиті на SaaS (Software as a Service) сервіси.

Цієї весни в Росії проводилась конференція, на котрій розглядались тепер модні питання з теми: «хмарних обчислень» (cloud computing).Поміж багатьох виступів запам'яталась оглядова доповідь про стан нашого ринку і його перспективи. Саме ця доповідь стала популярною серед аудиторії, отримала багато відгуків та спонукала цікаву дискусію: чи варто враховувати як «хмарні», доходи поштових сервісів великих російських контент-провайдерів? Існують два погляди. Компанія Gartner вважає, що твердження «електронна пошта є товаром», і товаром хмарним – не завжди вірно. З іншого боку пошта для корпоративних користувачів на Яндексі, того самого, який нещодавно з помпою дебютував на NASDAQ, мало чим відрізняється (принципами) від реалізації рішення на базі Microsoft Hosted Exchange 2007 на Softcloud. От і зрозумій, де «хмари», а де ні. Адже за даними Softline (презентація голови ради директорів Ігоря Боровикова) електронна пошта займає значну частку (78%) в попиті на SaaS (Software as a Service) сервіси.

Приклад з поштою лише один із прикладів, де помітна багатосторонність думок у трактуваннні терміну «хмарні обчислення». Якщо вже торкнутися термінологію, не можна оминути тренд останніх декількох місяців, коли «по дорозі з хмарами», як співали Тигреня і Мавпочка, йти стане веселіше не тільки їм, але і всім іншим. Нещодавно ряд великих компаній – Amazon, Google і Apple, наздоганяючи один одного, вивели на ринок свої музичні хмарні сервіси. І хоча мова йде про звичайну потокову передачу, відомої давно, – так звані "хмарні сервіси", обігруючи з нового ракурсу, з боку приватної особи, роздуту маркетингом концепцію.

Розпочавши розмови про "хмарні", не впевнений, що буде правильно сказати «обчислення», швидше звернених до споживача потокових сервісах, – не можна не згадати про відео-трансляції. Взяти той же Netflix, з його 23 млн. користувачів і тільки в першому кварталі цього року отримав $ 719 млн. доходу. Чи буде він «хмарним»? Ймовірно, якщо будь-потоковий сервіс назвати «хмарним», або, як варіант, завівши мову про книги, тоді дійсно, як каже Dr. Windson Holden з Juniper Research: «ми на шляху до сценарію, де хмари дорівнюють веб – інтерфейсу».

Презентація «Російський ринок IaaS» на CloudConf 2011, Володимир Карпенко, консультант J'son & Partners Consulting

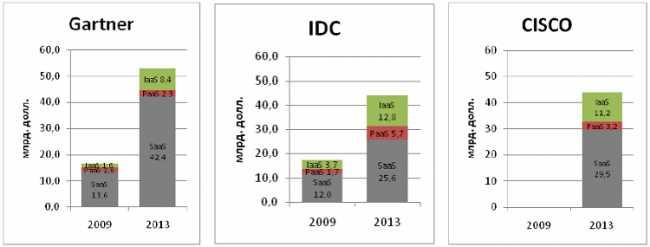

Як бачимо, питання, «що відносити до хмар?» – Не таке просте. Тим паче визначення Національного інституту зі стандартів і технологій, до якого часто апелюють, говорячи про «хмари» та "хмарні обчислення", є тільки draft-му, проектом. І не більше. Тому «хмарні обчислення» можуть трактуватися дуже вільно, а значить, і показники будуть значно «гуляти». Приміром, за даними Gartner обсяг ринку в 2013 році складе більше $ 50 млрд., з них на SaaS доведеться $ 42,4 млрд., а от за версією Cisco обсяг «хмар» трохи перевищить $ 40 млрд., а частка SaaS складе всього $ 29, 5 млрд. Різниця в цифрах у двох джерел з SaaS трохи менша ніж в два рази. Давайте наведемо ще одне, показове порівняння. По одному з передбачень до 2014 року обсяг сегменту IaaS (Infrastructure as a Service) складе $ 4 млрд., а з іншого сума в $ 4 млрд. буде досягнута тільки до 2015 року. Обидва звіти підготовлені в одній компанії, In-Stat, і час між ними лише п'ять місяців. Перший побачив світ у березні, другий в липні цього року.

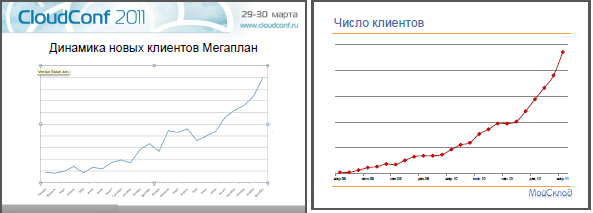

Втім, не можна не відзначити, що всі, хто говорить про «хмари», сходяться в одному: «хмарні обчислення» – сектор ІТ та суміжних галузей, котрий найдинамічніше розвивається. Так, за даними IDC сукупний темп річного зростання (GAGR) в світі складе 27,6% у період з 2010 по 2015 роки. Якщо подивитися на оцінки учасників ринку в Росії, наприклад, дивлячись на презентації Мегаплан і «Мій склад» на CloudConf 2011, в обох компаній знайдуться слайди, де на графіках по динаміці клієнтів криві різко йдуть вгору. У Softline, також вказуючи на зростання обсягів продажів у сегменті SaaS, кажуть про співвідношення 2010 року до 2009 на 382%.

Слайди з презентацій Мегаплан і «Мій склад» на CloudConf 2011

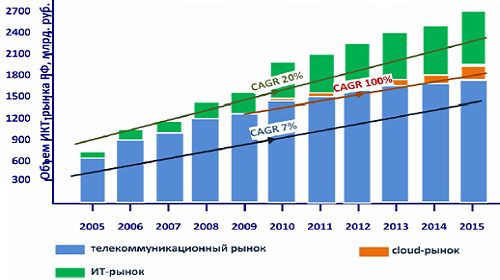

Загалом, дані учасників ринку перегукуються з прогнозами. Обсяг ринку в Росії в 2009 році за даними IDC склав $ 4,9 млн., а за підсумками 2014 року прогнозується збільшення до $ 161,5 млн., що свідчить про більш ніж 100% сукупному темпі річного зростання. По інший бік від «хмар» знаходиться телеком, де факт незаперечний, темп сповільнився, а за 2009 і 2010 року обсяг галузі хоч і збільшився в грошах, частка зв'язківців у ВВП стала менше. Темпи росту за останні два роки були нижчі, ніж рівень інфляції. І ймовірно такими, трохи перевищуючими рівень інфляції, або йдучи з ним врівень, і залишаться. Нещодавно, на останньому РІФ + КІБ з цього приводу добре сказав Аркадій Волож (Яндекс), заявивши: «Ви росли в минулій десятирічці, а тепер наша черга».

Виходить, що під боком у телекомунікаційній галузі перебуває перспективний ринок в самому початку свого шляху, де йде вкрай динамічний розвиток. При цьому відповідно до бізнес-логіки «хмарних обчислень», якщо не брати до уваги «потокові хмари» (музичні та відео), основними споживачами є підприємства малого та середнього бізнесу – ласий шматок для будь-якого оператора зв'язку. Тим більше з «хмарами» телеком знайомий давно і не з чуток. Адже та ж мережа інтернет, це хмара «мережі мереж». Тому бажання операторського співтовариства розширити сферу діяльності і поширити свій вплив на тільки народжуваний ринок, природно і зрозуміло. На «хмарах», разом з ринком, можна рости більше 100% на рік, на відміну від зв'язку і ІТ, де річне зростання очікується в середньому на рівні 7% і 20% відповідно. На цьому, до речі, і побудована стратегія групи ІНОВЕНТІКА, яка нещодавно оголосила себе першим ІТ-оператором в Росії.

Презентація: «ІТ-оператор як середовище розвитку хмарних сервісів» на Business Models Media & Telecom 2.0: Ключові стратегії монетизації, Ольга Понамарьова, керівник служби маркетингу INOVENTICA

Якщо не брати до уваги Ростелеком, якого сама держава, з чим вже пора «змиритися», поставила на роль лідера, «Національного чемпіонату», у тому числі і в G-cloud (під G розуміється Government), інтерес до «хмар» у операторів зв'язку більш ніж помітний. Прикладів достатньо. Раніше не «злазила» зі сторінок профільної преси Йота, трохи менше року тому зробила нескромну заявку на першості в LTE по Росії, спільно з Ай-Теко вирішила просувати хмарні рішення SAP. Стільниковий оператор з російським корінням, МТС, для тестів нових сервісів за моделлю SaaS пішов у Білорусію. Вимпелком, ще одна компанія з «великої трійки», сів, або краще сказати злетів у «хмари» Microsoft і буде надавати корпоративним клієнтам Office 365. Та й сам Ростелеком, видать, вирішивши жити не тільки національними «хмарами», в особі своєї доньки, РТКомм, запустивши платформу на базі Parallels Automation, пробує зайняти ринок корпоративних клієнтів, виступивши агрегатором різних сервісів, у тому числі і в сегменті SaaS.

У компанії Parallels, відомої рішеннями в області віртуалізації, говорячи про вплив операторів зв'язку на «хмарні обчислення» звертають увагу на ряд аспектів. Враховуючи, що буде відбуватися зміна моделі дистрибуції ПЗ, а через специфіку бізнесу світові вендори навряд чи будуть здійснювати прямі продажі в Росії, у наших операторів є хороший шанс поборотися за $ 3 млрд. «хмарних» грошей до 2017 року. Тим більше оператори володіють природними перевагами, до яких треба віднести:

– Велику базу споживачів, відкритих новим онлайн-сервісам;

– Потужні дата-центри;

– Можливість контролю якості end-to-end (в силу володіння доступу до інфраструктури на всьому протязі надання послуг, так званий «наскрізний» SLA);

– Великі маркетингові бюджети для просування нових послуг.

Правда як це все поки спрацює, і чи спрацює на користь телекому – абсолютно незрозуміло. Адже ринок «хмар» молодий, і тільки знаходиться в стадії становлення. Є думка, що близько 70% потенційних клієнтів не готові купувати у провайдерів, а будуть брати «хмарні» сервіси у інтеграторів або за рекомендаціями спеціалізованих компаній. Уявіть, скільки керівників середнього і малого бізнесу, де часто немає повноцінних служб ІТ, знають про «хмари» та "хмарні обчислення"? А якщо і знають, то звідки? Тут показовий приклад Microsoft, де поряд з Вимпелкомом, другим партнером по Office 365 став СКБ «Контур», що займає велику вагу при подачі звітності до податкової інспекції або інші контролюючі органи через інтернет, в електронному вигляді.

Чи буде доступ до інфраструктури, власниками якої є оператори, тією «родзинкою», яка направить погляди споживачів тільки до них, приміром, як гарантія за SLA – питання також нетривіальний. Вище вже згадувався Netflix, де відео-сервіси надаються поверх існуючих мереж (over-the-top, OTT), але ж «хмарні» сервіси, це від початку сервіси для роботи «поверх»!

У будь-якому випадку, на дорозі з «хмарами», разом з операторами зв'язку буде йти, як з тигром і мавпочкою в мультфільмі, весела компанія. От тільки якщо в мультфільмі це були вірні друзі: слон, жабеня, крокодил і бегемот, то в «хмарах» ситуація інша. Самі виробники ПЗ, його продавці, інтегратори або спеціалізовані на аутсорсингу ІТ-послуг компанії, навряд чи захочуть віддати цей ринок. І всі шанси зайняти на ньому місце у них, як втім, і в операторів – є. Забувати про це, йдучи до «хмар», не варто. Адже десь там, вище хмар, знаходиться космос, де кисню немає, а значить дихати нічим …

———

PS: Припустимо, що РТКомм став успішно продавати серед своїх клієнтів, і клієнтів Ростелекома сервіс «Мій склад». Які колізії вилізуть, коли, знову ж таки припустимо, Синтерра, … тобто Мегафон, … або МТС, … або Вимпелком, у кого вже там грошей буде по більш, придбає ТОВ «Логнекс», власника сервісу «Мій склад»?

За даними portaltele.com.ua

Серверні платформи стають основним полем бою Intel і AMD

Результати 2 кварталу 2011 року, зафіксовані найбільшими виробниками мікропроцесорів – Intel і AMD, показують, що на тлі ослаблення попиту на ринку традиційних ПК, конкуренція між суперниками поступово зміщується в сегмент серверів. Як зазначає портал DigiTimes з посиланням на думку гравців ПК-сегмента, стрімкий розвиток "хмарних" систем йде на користь обом компаніям.

Результати 2 кварталу 2011 року, зафіксовані найбільшими виробниками мікропроцесорів – Intel і AMD, показують, що на тлі ослаблення попиту на ринку традиційних ПК, конкуренція між суперниками поступово зміщується в сегмент серверів. Як зазначає портал DigiTimes з посиланням на думку гравців ПК-сегмента, стрімкий розвиток "хмарних" систем йде на користь обом компаніям.

Як відомо, у другій чверті Intel досягла значних успіхів, чому значною мірою сприяло її підрозділ Data Center групи, виручка якого в порівнянні з цифрами 2010 року збільшилася на 15%.

Однак AMD має намір найближчим часом кинути виклик процесорного гіганта і представити в 3 кварталі 2011 року свою нову процесорну архітектуру для серверів – бульдозер. На думку експертів, краще співвідношення ціна / якість нових ЦПУ значно підвищує шанси AMD стати ще більш серйозним суперником Intel.

Про майбутнє посилення конкуренції свідчить і нещодавно просочилася в Мережу інформація з роадмапа AMD на 2012 рік, відповідно до якої компанія збирається випускати не тільки восьмиядерні, а й десятіядерні процесори.

За даними dailycomm.ru

Покупки в українському інтернеті: шукають онлайн, а купують офлайн

Віртуальна торгівля в Україні все ще не встигає за реальною. Хоча багато українців користуються Інтернетом для збору відгуків про товар, порівняння цін, отримання консультацій і порад, покупки частіше здійснюються живцем.

Тим не менш, частка онлайн-продажів зростає. Компанія Google замовила дослідження про те, хто і що купує сьогодні в Уанеті, а учасники ринку онлайн-продажів висловили свої поправки до отриманих результатів в ході круглого столу, що проходив у Прес-центрі Інформаційного агентства ЛІГАБізнесІнформ.

Що купують онлайн

На замовлення Google дослідники з TNS проаналізували * ринок електронної торгівлі в Україні з точки зору споживчої поведінки. Причому вивчалося поведінку тільки тих покупців, які є частиною аудиторії Уанету. Найчастіше, за результатами дослідження, в онлайні купуються предмети повсякденного попиту: одяг (82% опитаних купували щось в категорії за останні 3 місяці) і дрібна побутова техніка (51% відповідно).

Середня вартість останньої покупки для шести виділених у дослідженні товарів склала:

Одяг та аксесуари – 438 грн.;

Дрібна побутова техніка – 145 грн.;

Розваги – 293 грн.;

Товари для дому – 205 грн.;

Споживча електроніка – 1 591 грн.;

Велика побутова техніка (яку купують в онлайні найрідше) – 2 000 грн.

Часто купуються товари з групи “розваги”, “одяг та аксесуари”, а також “товари для дому” – респонденти вказали частоту покупки як щомісячну. При цьому, онлайн як місце останньої покупки в категорії “споживча техніка” вказало 18% опитаних, а офлайн – 78% (дані скориговані, альтернативні відповіді не відображені)

При цьому 24% опитаних визнали, що планують купувати в найближчі 12 місяців одяг, 18% – товари групи “розваги”, 13% – товари для дому. Техніку хочуть купити від 13% до 6%.

Серед плюсів онлайну традиційно називаються відгуки споживачів, більш низькі ціни, можливість покупок, недоступних в Україні, цілодобовий доступ і економія часу. Серед тих бар’єрів, які відлякують потенційних покупців: необхідність “взяти товар у руки”, випробувати товар, персональна рекомендація продавця, більш складне порівняння товарів і можливі складнощі з поверненням.

Основним фактором успішності Інтернет-проекту з торгівлі, наприклад, інтернет магазин побутової техніки, покупці називають безкоштовну доставку, наявність доступних контактів та відгуки покупців, з якими можна ознайомитися тут же (див. Малюнок 2). Як зазначив директор Google в Україні Дмитро Шоломко, який представляв результати дослідження, незважаючи на популярність знижкових сервісів, можливості знижки в “формулою успіху” Інтернет-магазину – на останньому місці.

За словами Шоломко, перш ніж зробити покупку, покупці дуже часто шукають інформацію про товар в Інтернеті – причому як для онлайн-так і для офлайн-покупки. Найчастіше в онлайні цікавляться даними про техніку: 89% використовують пошук для споживчої електроніки, 84% – для великої побутової техніки.

Ефект пошуку онлайн, покупки офлайн (ROPO-ефект) характерний для всіх категорій товарів. При цьому, за словами Шоломко, оскільки в Україні в останні півтора року з’явилися гідні моделі смартфонів і планшетів, частка мобільних пристроїв, за допомогою яких покупці шукають дані про товар, зросла і зараз складає 14% для смартфонів і 3% – для планшетів (традиційні ПК – 87%). Використовуючи пошукові системи (Google, Яндекс, Mail.ru, Rambler, Yahoo, Bing) найчастіше користувачі об’єднують загальні терміни і назви брендів (наприклад, мобільний телефон Samsung, монітор LG).

У рекламі онлайн найчастіше звертають увагу на пошукову рекламу і банери / спливаючі вікна, а в офлайні – на ТВ-рекламу та рекламу на бігбордах (див. Малюнок 3). Як зазначив директор Google в Україну, поки що рекламні відеоролики онлайн поки широкого визнання серед покупців не отримали. Досить цікавим, хоча дещо суперечливим виглядає висновок про те, що з 100% користувачів після кліка на рекламний банер / посилання близько третини (31%) здійснюють купівлю (13% онлайн, 18% офлайн).

* Дослідження проводилося з травня по червень, попередня робота – з лютого, так що воно відображає стан ринку на весну цього року. Метод – онлайн-опитувальник з подальшим коректуванням по телефону. Цільова група – українські користувачі Інтернету старше 16 років, вибірка – 1000 чоловік.

Думка ритейла

Присутні на презентації дослідження представники онлайн-роздробу зазначили, що аналіз дійсно відображає реальну ситуацію, але все ж висловили свої зауваження. Так, Юлія Марищук, голова регіонального відділення Allegro Group (eMarketer, Slando, Aukro.ua та інші проекти), зауважила, що, оскільки в даному аналізі вибірка робилася орієнтовно на загальну Інтернет-аудиторію (від 16 і старше), а середній вік покупця в Інтернеті, за даними різних досліджень (Gemius, InMind) – від 25 до 44 років, то по частоті покупок вийшов невеликий перекіс у бік товарної групи “одяг”. За даними Allegro Group, серед покупців від 25 до 44 років все ж найпопулярнішим товаром онлайн залишається електроніка і побутова техніка, на другому місці – книги і диски, а одяг – лише на третьому.

Загалом же, якщо говорити про поведінку покупців, близько 65% користувачів Інтернету роблять покупки онлайн, з них 45% купують на Класифайди, 35-38% – в Інтернет-магазинах, 20-25% – на Інтернет-аукціонах і 18-20 % користуються знижковими сервісами типу Groupon, вважає Марищук. При цьому один і той же користувач може здійснювати покупки на різних типах сервісів. Ще однією відмінною рисою українського ринку є його мала фрагментованість: лідер Інтернет-торгівлі займає близько 50-60%, в той час, як наприклад, в РФ на частку Ozon.ru і качкодзьоб (інтернет-гіпермаркет) припадає лише 2-3% ринку .

Як зазначив глава проекту Rozetka.com.ua Владислав Чечоткін, середній рівень чека в категорії споживчої електроніки в дослідженні завищений. “При середній ціні ноутбука пріблізітелно в 3000 грн., Мобільного телефону – в 600 грн., Думаю, середня ціна в 1500 грн. Завищена мінімум удвічі”, – зауважив він.

У той же час, він погодився з тим, що явище ROPO для України досить характерно. “Люди приходять, цікавляться, задають питання на форумах, телефонують, а потім йдуть в магазини”, – говорить Чечоткін, додаючи, що отримати кваліфіковану консультацію в реальному магазині (третій фактор бар’єрів онлайн-покупки) сьогодні в Україні непросто, і покупці часто самостійно шукають відгуки користувачів і характеристики товарів в Інтернеті.

За даними toneto.net

Недавні записи

- IBM відкриє доступ до суперкомп’ютера Watson для всіх

- Handle: блискавичне сортування вхідної пошти і керування завданнями і нагадуваннями

- Sqwiggle – система відеокомунікацій для команд , яка бореться з самотністю при віддаленій роботі

- Компанія CleanTalk завершила розробку програми для захисту сайту від спаму.

- Хмарні сервіси легко використовувати для поширення вірусів

Архів

- Листопад 2013 (3)

- Жовтень 2013 (1)

- Вересень 2013 (3)

- Серпень 2013 (4)

- Січень 2013 (7)

- Грудень 2012 (6)

- Листопад 2012 (8)

- Жовтень 2012 (4)

- Вересень 2012 (3)

- Серпень 2012 (4)

- Липень 2012 (3)

- Червень 2012 (10)

- Травень 2012 (7)

- Квітень 2012 (13)

- Березень 2012 (12)

- Лютий 2012 (6)

- Січень 2012 (15)

- Грудень 2011 (10)

- Листопад 2011 (11)

- Жовтень 2011 (10)

- Вересень 2011 (9)

- Серпень 2011 (14)

- Липень 2011 (16)

- Червень 2011 (21)

- Травень 2011 (4)

- Квітень 2011 (3)

- Березень 2011 (1)

- Лютий 2011 (3)

- Січень 2011 (2)

- Грудень 2010 (6)

- Листопад 2010 (1)

- Жовтень 2010 (6)

- Вересень 2010 (6)

- Серпень 2010 (5)

- Липень 2010 (8)

- Червень 2010 (11)

- Травень 2010 (9)

- Квітень 2010 (1)

- Березень 2010 (3)

- Лютий 2010 (3)

- Січень 2010 (5)

- Грудень 2009 (4)

- Вересень 2009 (2)

- Серпень 2009 (1)

- Травень 2009 (1)

- Квітень 2009 (1)

lambo-cbto-admin

lambo-cbto-admin